联系人: 张生

手机: 13800000000

电话: 400-123-4567

邮箱: www.depulongcj.com

地址: 广东省广州市天河区88号

(原标题:预见2022:《2022年中国数控机床产业全景图谱》(附市场规模、竞争格局和发展趋势等))

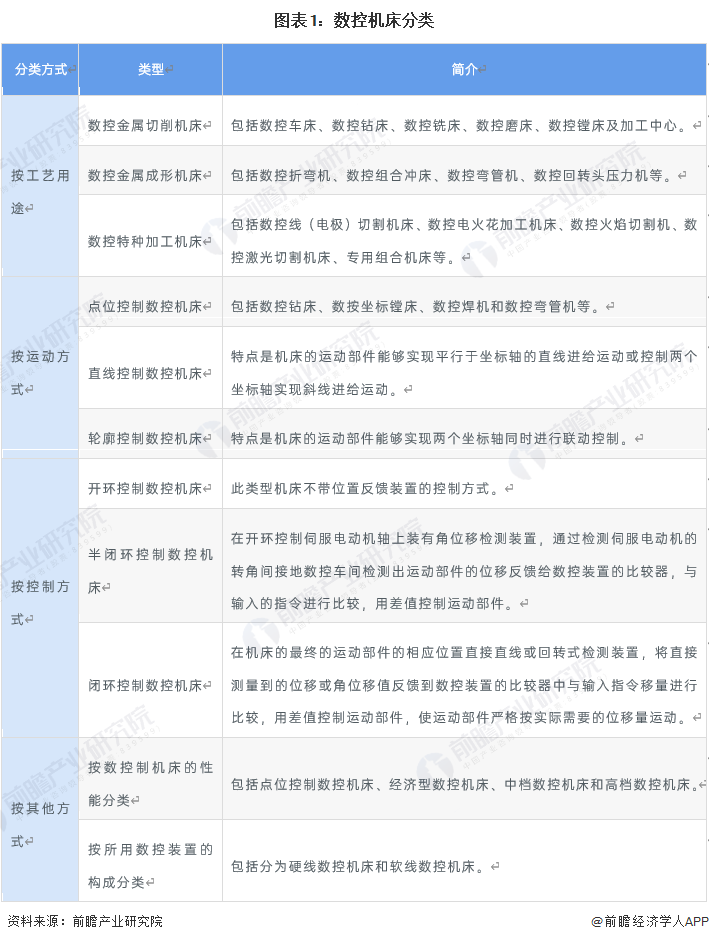

数控机床是数字控制机床的简称,是一种装有程序控制系统的自动化机床。该控制系统能够逻辑地处理具有控制编码或其他符号指令规定的程序,并将其译码,从而使机床动作并加工零件。

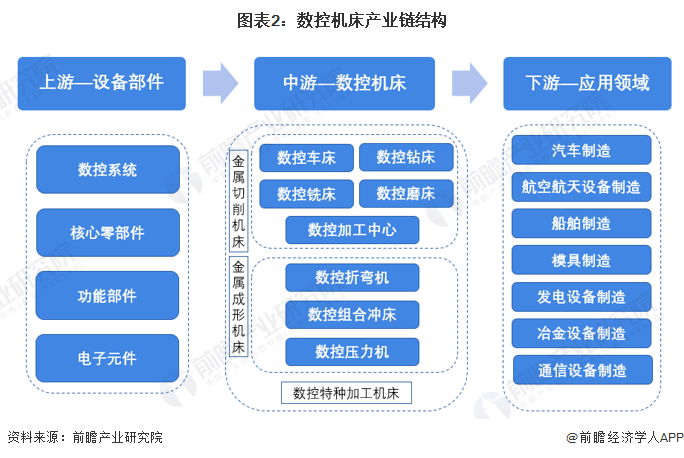

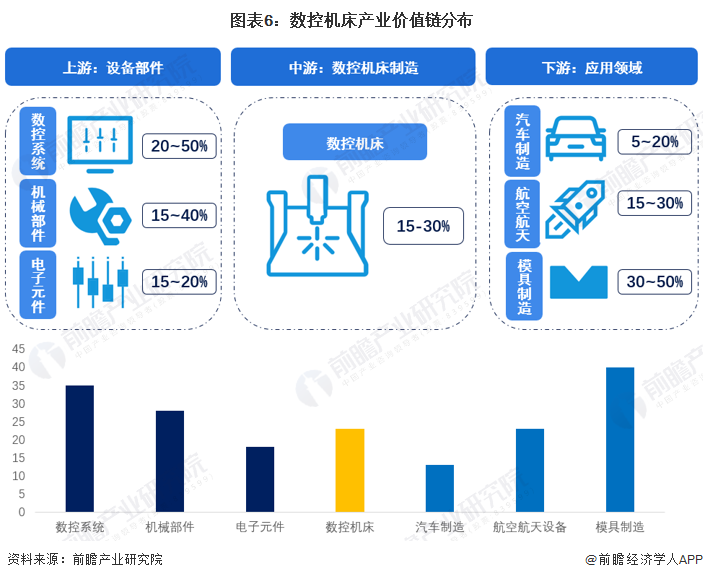

数控机床上游主要为数控机床所需的各类设备部件,包括数控系统、核心零部件、功能部件、电子元件等;中游主要为各类数控机床产品主要可分为数控金属切削机床、数控金属成形机床以及数控特种加工机床等;数控机床行业下游为其应用领域,主要包括汽车制造、航空航天设备制造、船舶制造、模具制造、发电设备制造、冶金设备制造和通信设备制造等。

数控机床上游设备部件的主要厂商包括华中数控、科德数控、埃斯顿、科拓股份、雷赛智能等;数控机床产商则主要包括华东数控、创世纪、海天精工、日发精机、秦川机床、浙海德曼、沈阳机床、亚威股份、华鼎股份等;下游应用领域企业数量众多,半岛电竞登录主要代表企业包括中国航发、宝钢集团、广汽集团、金鸿顺、中国船舶、东方电气、震裕科技等。

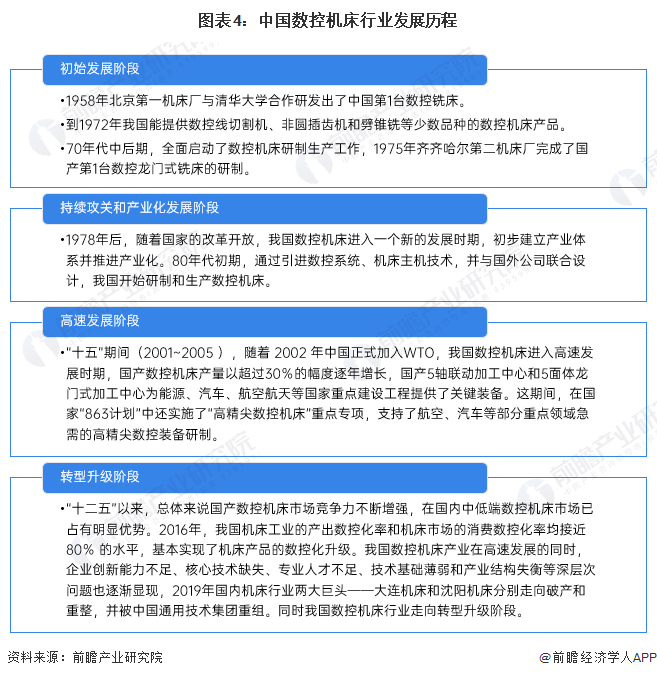

我国数控机床发展历程,起步很早。我国机床产业经过了1949年前的萌芽阶段后,在“一五”期间奠基并快速发展。1958年第1台国产数控机床研制成功,由此开始了数控机床的发展历程,这个历程可以划分为:初始发展阶段、持续攻关和产业化发展阶段、高速发展和转型升级阶段。

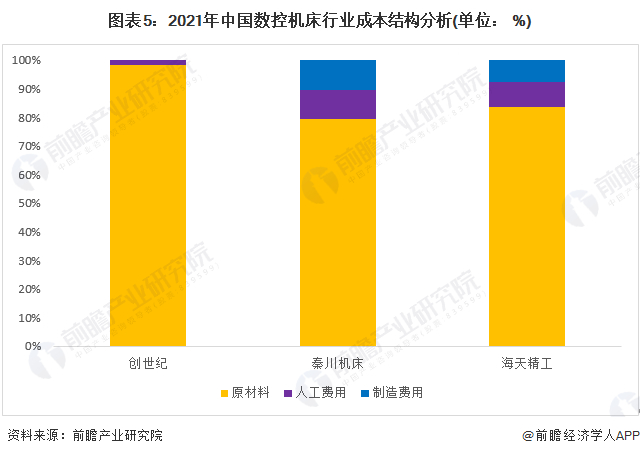

根据我国数控机床龙头企业成本数据显示,2021年,我国数控机床行业成本构成主要包括原材料、人工费用以及制造费用,其中原材料在数控机床生产成本中占据了十分大的比例,创世纪原材料成本占比达97%,海天精工原材料成本占比达83%,秦川机床原材料成本占比达79%。因此原材料价格波动将对数控机床行业厂商成本控制造成较大的威胁。

从数控机床行业价值链角度来看,上游产业价值空间总体在15%以上,其中数控系统、机械部件等产品差异性较大的行业,产品具有较大的价值差异;数控机床产品毛利率则是集中在15-30%的区间;下游主要行业汽车制造、航天航空设备制造以及模具制造,其中模具制造定制化定性最为明显,价值空间优势明显。

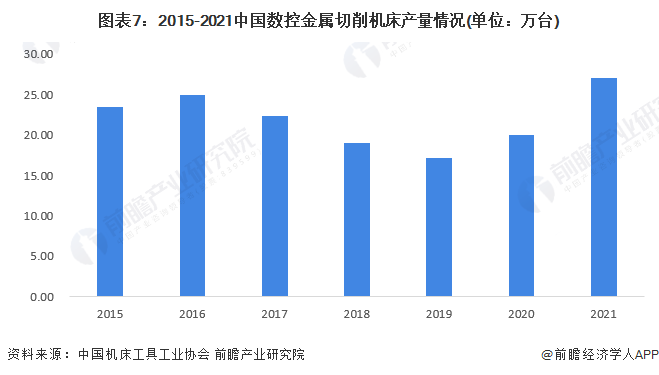

2015-2018年我国数控金属切削机床产量总体呈逐年下降态势。2020年,数控金属切削创产量有所回升,为19.99万台,同比增长16.2%。2021年,数控金属切割创产量持续上升,产量达27万台,同比增长35.1%。

2017-2021我国数控金属成形机床总体先下降后上升。2020年受疫情影响数控金属成形机床产量进一步下降,为2万台,同比下降29%。2021年,我国数控金属成形机床产量有所回升,为2.4万台,同比增长19.9%。

根据中国机床工具工业数据显示,2021年我国金属切削机床及金属成形机床新增订单及在手订单均增长明显,数控机床行业受宏观经济、固定资产投资等经济环境影响显著,在疫情恢复的背景下,社会经济反弹明显,数控机床市场需求呈现出报复性增长的现象。

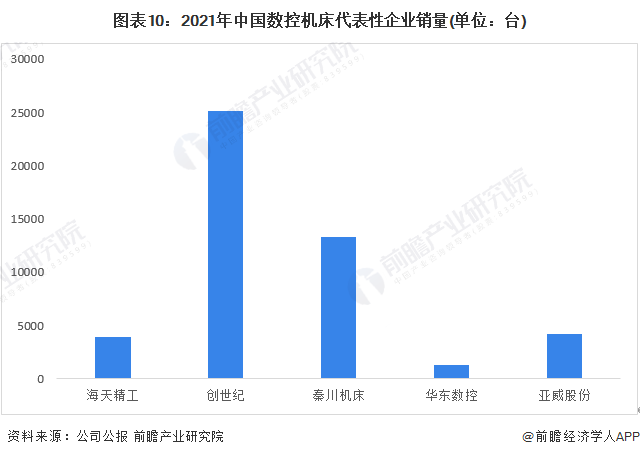

从我国数控机床代表性企业2021年数控机床销量来看,行业内部分化较为明显,其中创世纪数控机床销量最高,除创世纪及秦川机床外,其他数控机床厂商销量均相对较低。

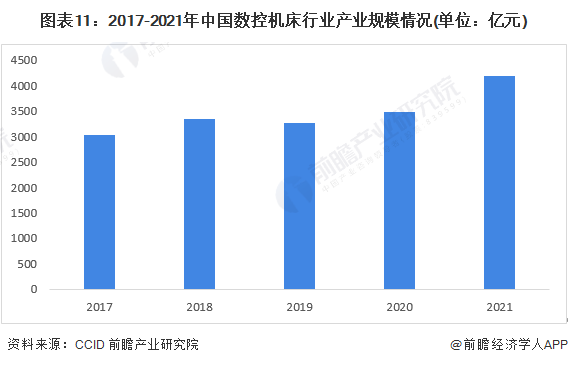

2017-2021年我国数控机床产业规模波动较大。2019年我国数控机床产业规模为3270亿元,同比降低2.3%,主要系数控机床行业整体需求结构调整及升级,下游领域并不景气所致。受新冠疫情影响,行业增长放缓,2020年我国数控机床产业规模约为3473亿元,同比增长6.21%。2021年,全球疫情影响消退,社会需求恢复,制造业尤其是新能源汽车行业生产需求大幅扩张。

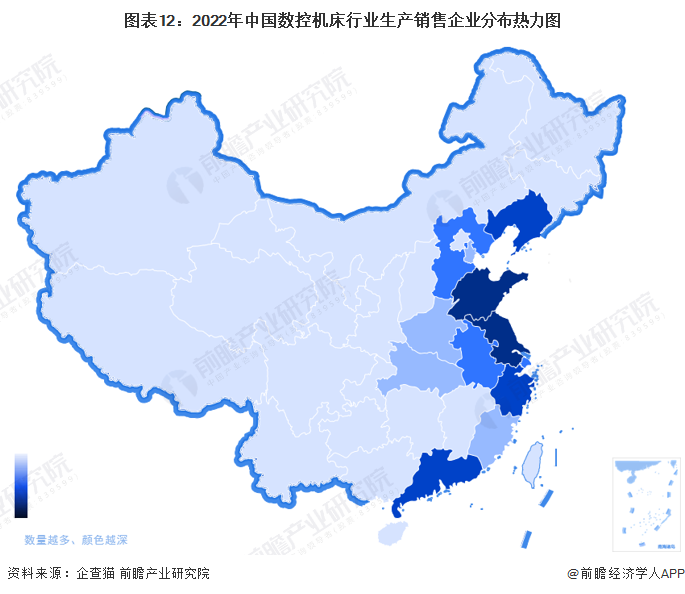

目前,全国已具备一定数量的生产或销售数控机床的企业,根据企查猫数据统计,截至2022年9月,全国存续/在业数控机床生产企业超过2000家。从企业分布来看,国内数控机床企业主要聚集在华东地区,其中江苏、山东、浙江、广东和河北等地相关数控机床企业较多。

目前我国数控机床行业市场集中度仍相对较低,但行业优势企业正逐渐扩大市场份额。以数控机床主要产品数控金属切削机床为例,领先的企业主要包括创世纪、浙海德曼、海天精工、秦川机床、北京精雕等。

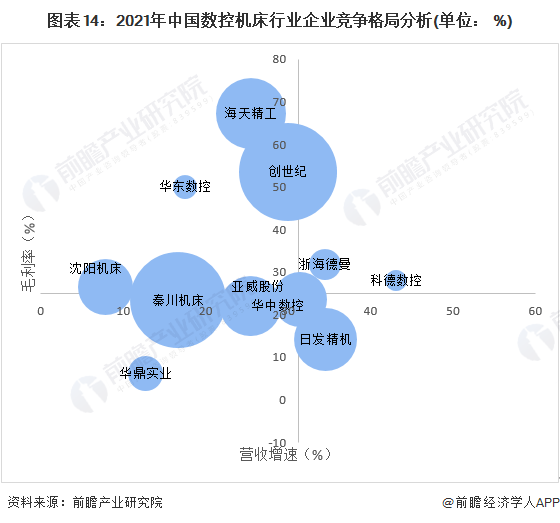

2021年我国数控机床主要竞争企业经营差别较大,从营业收入、营业收入增速、毛利率水平结合的角度来看,目前创世纪和秦川机床收入规模处于领先位置;海天精工、华东数控及创世纪增速领先;其余数控机床主要竞争企业营业收入及营业收入增速未拉开明显差距。

根据我国政策规划和数控机床行业的发展情况,未来我国数控机床的发展将呈现以下趋势和特点:高档数控机床需求旺盛、成套设备越加普遍、国产品牌持续崛起等。综合来看,我国数控机床市场空间较大,未来发展潜力可观。

证券之星估值分析提示秦川机床盈利能力较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示华东数控盈利能力较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示日发精机盈利能力较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示亚威股份盈利能力较差,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示埃斯顿盈利能力一般,未来营收成长性良好。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示雷赛智能盈利能力良好,未来营收成长性良好。综合基本面各维度看,股价合理。更多

证券之星估值分析提示创世纪盈利能力一般,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示华中数控盈利能力较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的在于传播更多信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。